Bisnis.com, JAKARTA – Pemerintah Argentina tidak akan memberikan proposal penawaran baru kepada para pemegang obligasi dalam upaya restrukturisasi utang senilai US$65 miliar.

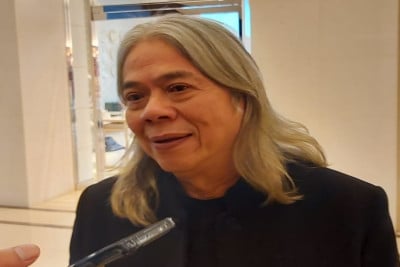

Dilansir dari Bloomberg pada Kamis (9/7/2020), Menteri Perekonomian Argentina, Martin Guzman, mengatakan pihaknya menutup kemungkinan adanya perubahan penawaran terhadap proposal yang diberikan kepada para pemegang obligasi pada Minggu lalu.

“Tidak akan ada proposal baru. Negosiasi dilakukan sebelum kami melakukan penawaran tersebut. Saat ini, sudah ada sebuah proposal, dan kreditur akan memutuskan akan menerimanya atau tidak,” jelas Guzman.

Pada proposal tersebut, para pemegang obligasi akan mendapatkan US$13 miliar lebih banyak bila dibandingkan proposal pada April lalu. Pemerintah Argentina juga menolak memberikan insentif kepada para pemegang obligasi.

Selain itu, Argentina juga enggan membayarkan bunga kepada pemegang obligasi secara tunai. Mereka menawarkan untuk membayarkan bunga tersebut melalui penerbitan obligasi baru yang akan jatuh tempo pada 2030.

“Saat ini, Argentina memiliki batasan yang sangat ketat. Kami tidak memiliki kemampuan untuk membayar apapun,” ujarnya.

Baca Juga

Pada proposal baru tersebut, Argentina juga menetapkan tingkat partisipasi minimal dari pemegang obligasi sebesar 67 persen. Kebijakan ini, lanjut Guzman, dilakukan untuk melindungi para kreditur yang menerima proposal penawaran pemerintah.

Adapun, pemerintah Argentina juga akan mengkaji rencana pembayaran sebagian obligasi setelah melihat tingkat partisipasi para kreditur.

“Saat ini, seluruh alternatif yang di dalam kemampuan kami masih terbuka untuk dilakukan. Tetapi, keputusan akhir akan dibuat setelah adanya kejelasan dari para kreditur,” jelas Guzman.

Pemerintah Argentina memperkirakan salah satu grup pemegang obligasi tidak akan menerima penawaran terbaru tersebut. The Ad Hoc Group, yang berisi perusahaan investasi kelas kakap seperti BlackRock Inc dan Ashmore Group Plc, menyatakan pihaknya tidak mendukung proposal baru tersebut. Tetapi, kelompok tersebut memandang proposal tersebut mulai memberi titik terang dalam negosiasi.

“Tawaran tersebut tidak sesuai dengan yang diharapkan dan tidak didukung oleh para kreditur. Tetapi, ini dapat menjadi dasar untuk diskusi yang lebih konstruktif,” demikian pernyataan The Ad Hoc Group yang dibuat bersama dengan Exchange Bondholder Group.

Sementara itu, Guzman menyatakan proposal ini mendapat tanggapan positif dari sejumlah kreditur dan beberapa menteri keuangan negara anggota G-20 dalam pertemuan virtual pada Rabu lalu. Direktur International Monetary Fund (IMF) Kristalina Georgieva juga mendukung upaya yang dilakukan Argentina.

Guzman menambahkan, Argentina akan mencari dana melalui IMF setelah negosiasi dengan para pemegang obligasi rampung. Setelah itu, mereka akan berbicara dengan salah satu grup kreditur terbesar di dunia, Paris Club, untuk mendapatkan pinjaman.

“Kami melakukan pembicaraan dengan IMF untuk membayar utang yang kami miliki kepada IMF,” katanya.

-19-ant-01tol.jpg?w=300&h=221)